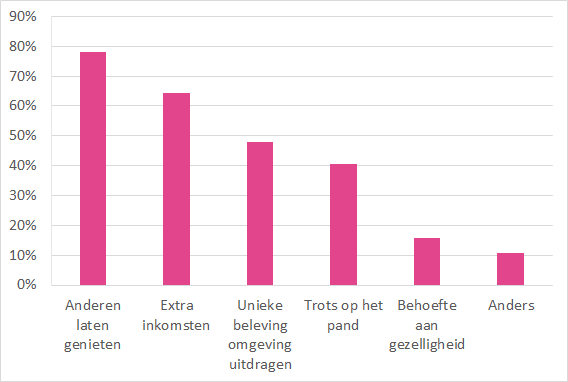

Extra inkomsten als motief

Het runnen van een B&B is populair. Begin 2019 zijn er naar schatting 7.000 B&B-kamers en appartementen in Nederland. Voor de meeste B&B-eigenaren is het runnen van de B&B een nevenactiviteit. Toch staat ‘het krijgen van extra inkomsten’ op de tweede plaats wanneer er gevraagd wordt naar het motief om een B&B te starten. Dit blijkt uit onderzoek van Bedandbreakfast.nl welke werd gehouden onder ruim 650 B&B-eigenaren in Nederland.

Inkomsten B&B-eigenaren

Het is niet eenvoudig om aan te geven wat de gemiddelde jaaromzet is van een B&B. Dit komt mede door de diversiteit in het runnen van de B&B als hoofd- of nevenactiviteit. Ook varieert het aantal kamers, het aantal dagen dat de B&B is geopend, de promotieactiviteiten en bijbehorende bezettingsgraad. Wil je toch een richtlijn, denk dan aan een jaaromzet van gemiddeld € 10.000. Voor B&B’s met een hoge bezettingsgraad is dit uiteraard hoger.

Fiscaal voordeel: Kleine Ondernemingsregeling

Door de gemiddeld relatief lage omzet ontvang je in sommige gevallen fiscaal voordeel voor je B&B. Dit ontvang je wanneer je beroep doet op de vrijstelling voor kleine ondernemers (ofwel: de ‘Kleine Ondernemingsregeling’ of ‘KOR’). Door deze regeling betaal je minder (of geen) btw aan de Belastingdienst. Hoeveel de belastingvermindering is en of je in aanmerking komt, hangt af van een aantal factoren:

#1 Het Bedrag na aftrek Voorbelasting

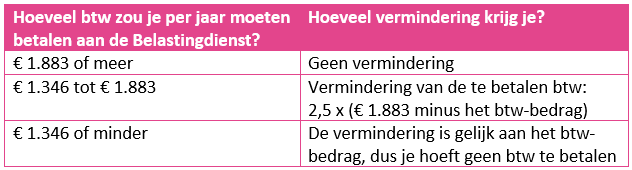

Hoeveel belastingvermindering je krijgt door de kleine ondernemingsregeling, hangt af van het btw-bedrag dat er zónder toepassing van de kleine ondernemingsregeling zou worden afgedragen van de voorbelasting. In 2019 gebruik je onderstaande rekentabel. Betaal je in een jaar minder dan € 1.883, maar meer dan € 1.345 aan btw, dan krijg je korting op het btw-bedrag.

#2 Eenmanszaak als voorwaarde

Het gebruiken van de korte ondernemingsregeling hangt af van de rechtsvorm van je Bed & Breakfast. Om in aanmerking te komen is het hebben van een eenmanszaak of het deel uitmaken van een samenwerkingsverband een must. Denk bij een samenwerkingsverband aan een vennootschap onder firma (VOF) of maatschap. De kleine ondernemingsregeling geldt niet voor rechtspersonen.

#3 Het Bijhouden van Administratie

De laatste voorwaarde is dat je voldoet aan administratieve verplichtingen voor de btw. Hierbij kan gedacht worden aan het regelmatig boeken van de ontvangsten en het bewaren van (inkoop)facturen. De Belastingdienst kan bij controles gegevens opvragen om te beoordelen of je écht recht hebt op de kleine ondernemingsregeling.

Kleine Ondernemersregeling in Praktijk

Is bovenstaande verhaal te abstract en ben je op zoek naar praktische voorbeelden en een uitgebreidere uitleg, bestel dan het ‘Handboek Bed & Breakfast’. In dit handboek vind je, naast een uitgebreide uitleg en praktische tips, nog meer informatie over fiscaal voordeel voor je B&B. Met relevante informatie over belastingen, trends en marketingtips voor B&B’s, is dit het meest complete praktijkboek voor B&B-eigenaren.

Bestel Handboek Bed & Breakfast

Deel dit artikel:

Aanmelden nieuwe kleine ondernemersregeling btw

Vanaf 1 januari 2020 wordt de huidige kleineondernemersregeling vervangen door een nieuwe. Als uw omzet niet hoger is dan € 20.000 per kalenderjaar, kunt u straks kiezen voor vrijstelling. U hoeft dan geen btw-aangifte meer te doen. Maar er verandert meer.

Vanaf 2020 kunnen ook rechtspersonen, zoals stichtingen, verenigingen en bv’s, gebruikmaken van de nieuwe kleineondernemersregeling. Ook voor rechtspersonen geldt als voorwaarde, dat de omzet per kalenderjaar niet hoger is dan € 20.000.

Hoe werkt de nieuwe regeling?

U doet geen btw-aangifte meer.

U brengt geen btw meer in rekening bij klanten.

U kunt de btw die andere ondernemers bij u in rekening brengen, niet meer aftrekken of terugvragen van de Belastingdienst.

U moet uw omzet wél bijhouden in uw administratie.

Vanaf het moment dat u deelneemt aan de nieuwe kleineondernemersregeling, geldt de vrijstelling voor ten minste 3 jaar.

Aanmelden vanaf 1 juni 2019

Wilt u vanaf 1 januari 2020 gebruikmaken van de nieuwe regeling? Dan moet uw aanmelding voor 20 november 2019 bij de Belastingdienst binnen zijn. Vanaf 1 juni 2019 staat het aanmeldingsformulier op de website van de Belastingdienst.